ファクタリングとは

ファクタリングは、企業が未収金の売掛金を金融機関やファクタリング会社に売却するビジネスプラクティスです。このプロセスにより、企業は即座に現金を受け取ることができ、財務の健全性を改善する一方、売掛金の回収リスクを軽減できます。

ファクタリングの主要なプレイヤー

ファクタリング取引には主要な3つのプレイヤーが関与します。

- 売主(クライアント): 未収金の売掛金を持つ企業。

- ファクター(ファクタリング会社): 売主から売掛金を買い取り、現金を提供する金融機関または専門の会社。

- 債務者(売主の顧客): 売主が未収金を持っている企業または個人で、ファクタリング取引の対象。

ファクタリングの仕組み

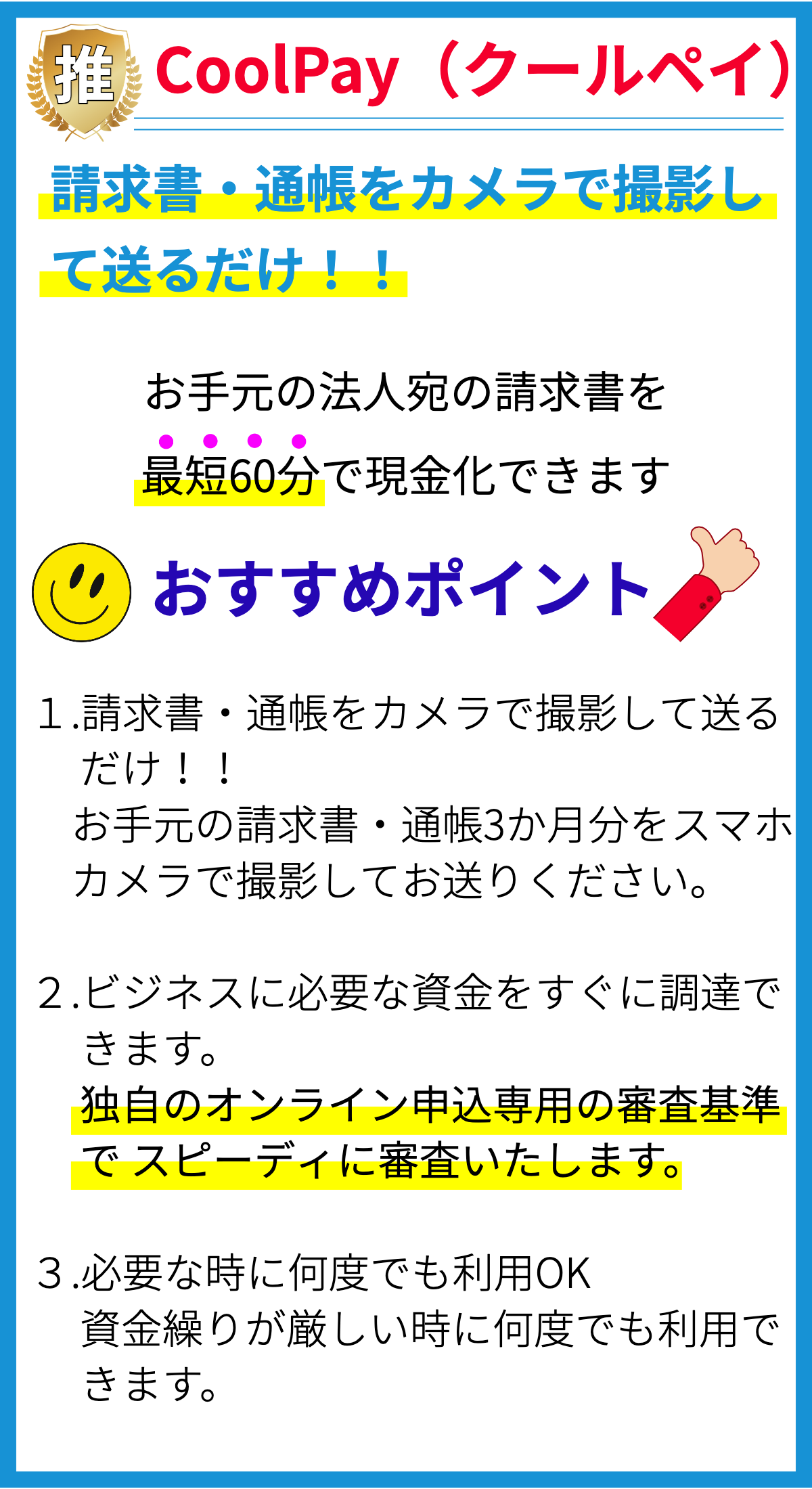

ファクタリングのプロセスは以下のステップで構成されます。

ステップ 1: 売掛金の発生

売主が商品やサービスを提供し、債務者が未払いの請求書を持つ場面で始まります。売主はまだ現金を受け取っていないため、資金不足が生じる可能性があります。

ステップ 2: ファクタリング契約

売主はファクターと契約を結び、売掛金の一部またはすべてをファクターに売却することを合意します。契約には手数料、利率、ファクターの役割、債務者の対応などが明記されます。

ステップ 3: 売掛金の売却

ファクターは売主から売掛金を買い取り、売主に現金を提供します。この現金は売主が資金を必要とする際に利用できます。通常、ファクターは売掛金の一定割合を先払いし、残りは債務者からの支払いを受けるまで保持します。

ステップ 4: 債務者への通知

ファクターは債務者に対して、未払いの請求書をファクタリング契約に基づいて支払うよう通知します。この際、請求書の支払先が変更されることがあります。

ステップ 5: 債務者からの支払い

債務者は通知を受けて支払いを行います。支払いは通常ファクターに直接行われ、売主はこれに関与しません。支払いがファクターに届けば、債務者の債務は完了します。

ステップ 6: 残額の支払い

債務者からの支払いが完了した後、ファクターは売主に残りの売掛金から手数料と利息を差し引いた残額を支払います。この残額は売主にとって純利益となります。

ファクタリングの利点

- 即座の現金調達: 売主は売掛金をすぐに現金に換えることができ、資金調達に困ることがありません。

- 財務の健全性向上: 未払いの請求書が現金化されるため、財務諸表が改善され、企業の信用力が向上します。

- リスク軽減: ファクターは債務者の信用力を評価し、回収リスクを軽減します。

- 売掛金の管理: ファクターが売掛金の管理と回収を行うため、売主はこれに関する負担を軽減できます。

ファクタリングの種類

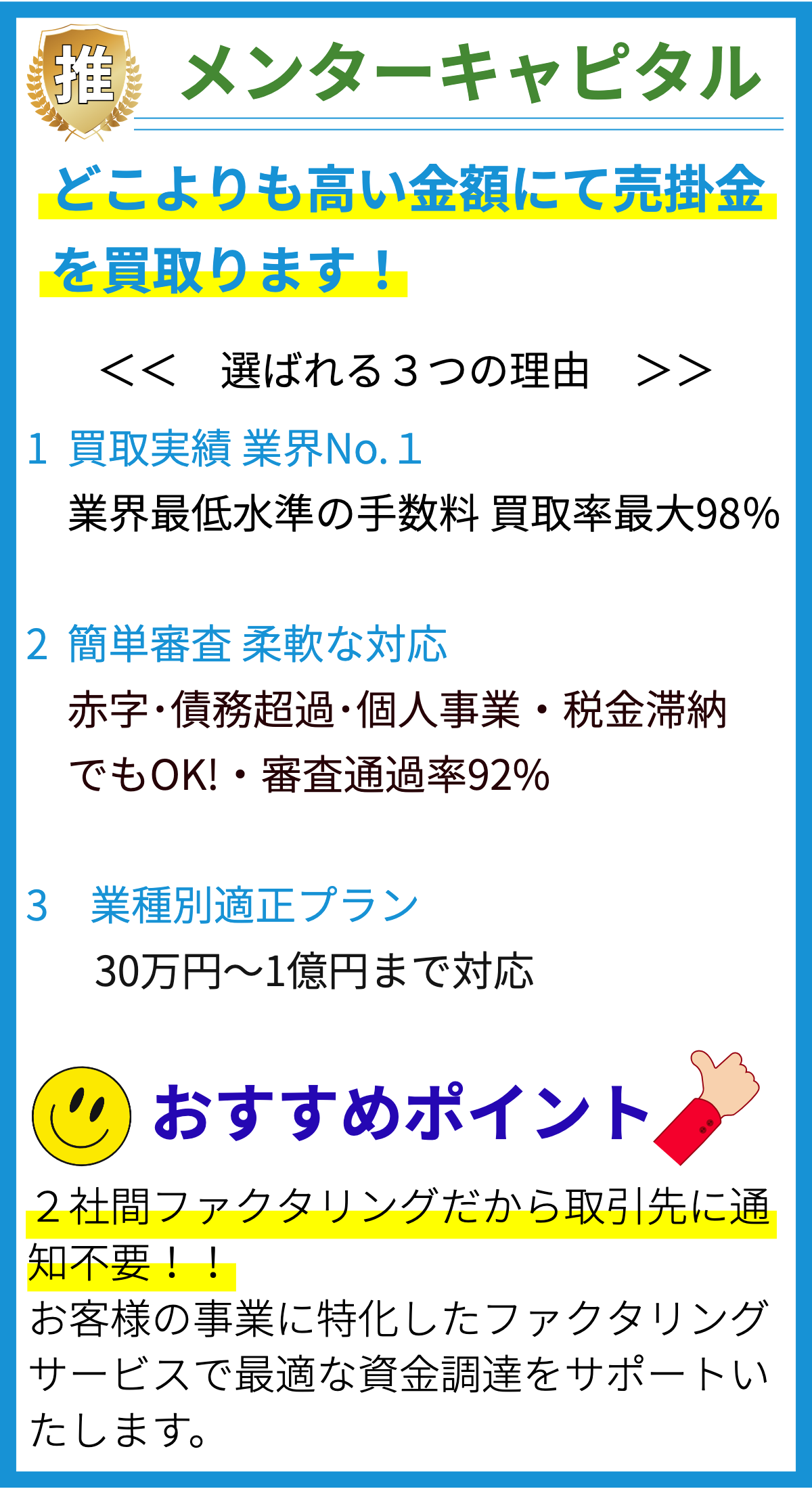

ファクタリングにはいくつかの異なる種類があります。

- 無追加条件ファクタリング: ファクターは債務者に対する回収リスクを負わず、売主に買取金を提供します。

- 追加条件ファクタリング: ファクターは債務者に対する回収リスクを負い、回収が失敗した場合、売主に買取金を戻す可能性があります。

- 逆ファクタリング: 債務者がファクタリング契約に同意せず、売主がファクターに支払いを保証する契約。

- 国際ファクタリング: 国際取引において売主が外国の債務者と取引する場合のファクタリング。

ファクタリングの適用例

ファクタリングはさまざまな業界で適用されます。

- 小売業: 小売業者は大量のクレジットカード支払いを処理し、未払いの売掛金をファクターに売却して現金を調達します。

- 製造業: 製造業者は大規模な注文を受けて原材料を購入し、収益を確保するために売掛金をファクターに売却します。

- サービス業: サービス業者はプロジェクト完了後に未払いの請求書をファクターに売却し、キャッシュフローを確保します。

ファクタリングの注意点

- 費用: ファクタリングには手数料と利率がかかるため、その費用を考慮する必要があります。

- 信用評価: 売主の信用評価が低い場合、ファクタリングを利用できないか、高い手数料と利率が適用されることがあります。

- 影響: ファクタリングが顧客に知られると、売主の信用力や関係に影響を及ぼす可能性があります。

まとめ

ファクタリングは売掛金を現金化し、財務の健全性を向上させ、リスクを軽減する有効なビジネスプラクティスです。しかし、費用や信用評価に注意を払い、慎重に計画する必要があります。さまざまな業界で利用され、資金調達の手段として広く活用されています。